マーケット

REALTY PRESSPROPERTY MARKET TRENDS|2019年第3四半期~2020年初頭

2020年4月27日

物流施設の市場は好調を維持するも、その他のカテゴリーでは下降局面に推移しつつあるのが顕著な状況。

今後、表面化するコロナウィルスの影響による市場停滞に対し、急務となる効果的なリカバリー策。

2019年第3四半期から2020年初頭にかけて、頭打ち感が目立ち始めたホテル、商業施設。過剰供給、購買行動の変遷という要因やコロナウィルス問題に対して希求される抜本的対策。

TEXT:アイビー総研株式会社 藤浪容子

CIKIコンサルティングファーム代表 中村昌弘

Jリート

Jリート市場に波及が相次ぐマイナス要因。

10月の時価総額17兆円をピークに下降局面に突入

2019年12月に住友商事をスポンサーとするSOSiLA物流リート投資法人が物流施設特化REITとして資産規模765億円で上場し、REITは全64銘柄になりました。また昨年来続いた投資口価格の上昇に伴い公募増資が相次いだ結果、REITが運用する資産残高は2月末時点で19兆4,095億円に成長しました。

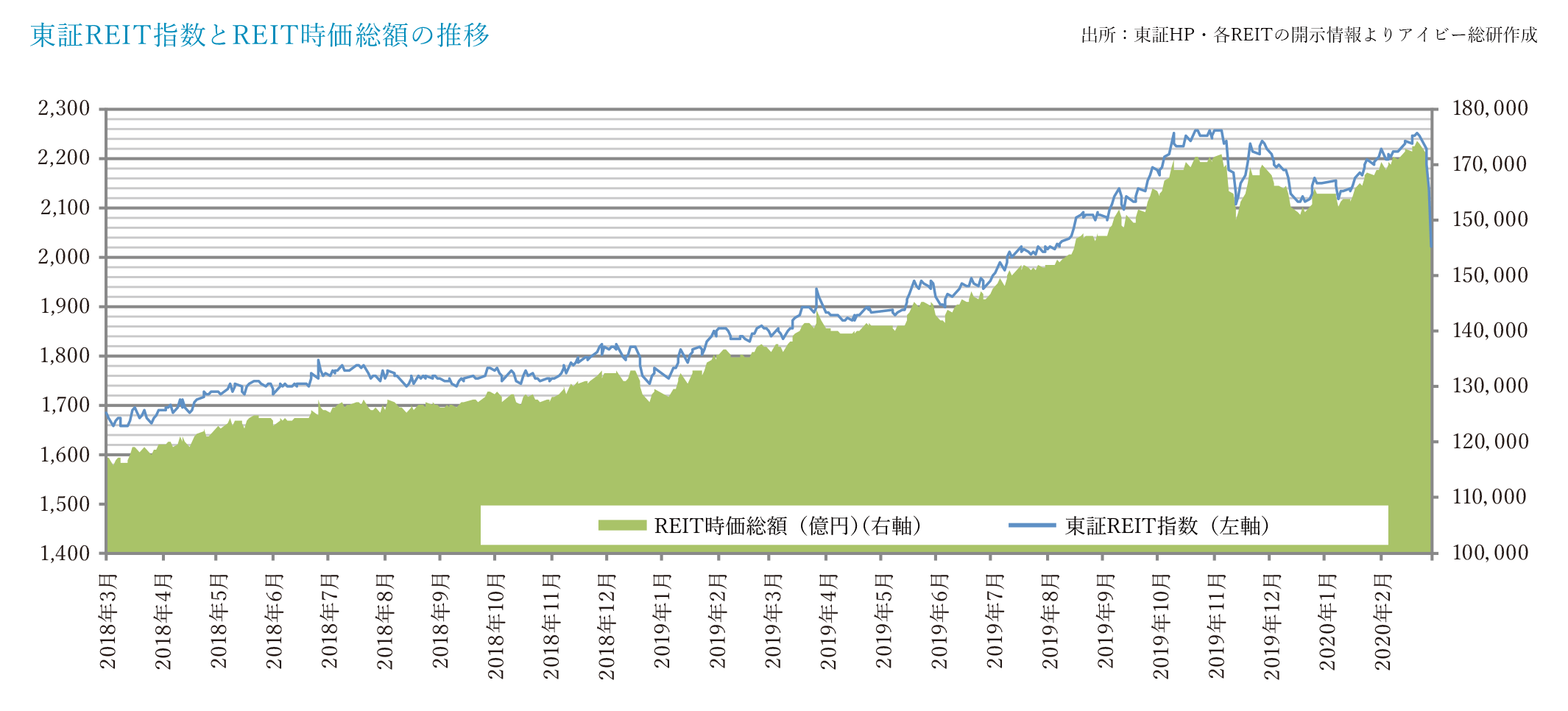

一方、REIT全体の株価指数である東証REIT指数は2月末に2,017.50pt、REIT全体の時価総額は15兆6,051億円と、ともに2019年8月以来半年ぶりの水準に低下しました。堅調な不動産市況や長期金利の低下を背景に2019年10月に市場創設来初めて時価総額17兆円を達成しましたが、11月に入ると市場は一変しました。米中貿易協議の進展によって長期金利が反発すると、REIT市場から急速に資金が流出し、投資口市況は乱高下しました。更に年初より新型コロナウイルスの感染拡大を受け、訪日客の減少や外出自粛に伴う業績悪化懸念から一段と不安定さを増しています。

新型コロナウイルスの感染拡大によって、ホテル系REITが業績見通しを大幅低下又は影響が見通せずに未定に変更する事例が出ています。更に長期化すると、実体経済への影響から商業施設やオフィスビルの収益への影響も想定されます。

またREITの資金調達にも影響が出ています。投資口価格の急落によって、想定していた増資を行えず延期した事例もあることから、REITによる不動産の取得が今後停滞する懸念が生じ、結果として不動産売買市場全体の流動性への影響も懸念されます。

このようにこれまで堅調であったREIT市場は、新型コロナウイルスの影響によって、不透明感が増しています。

オフィスビル

コロナウィルス問題以前は好況が継続。

堅調を維持するも、エリアによっては目立つ割高感

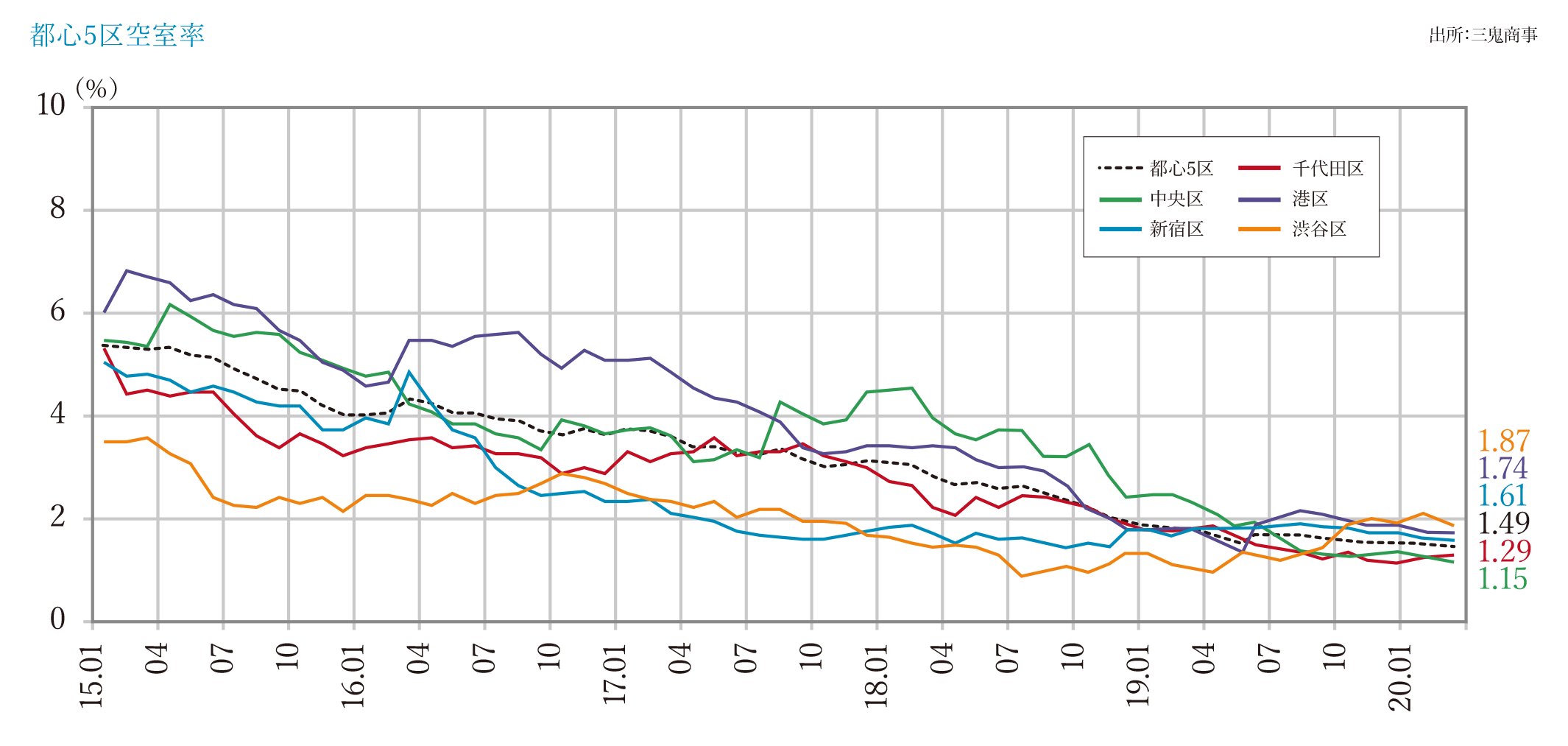

オフィス空室率(2月)は、「東京ビジネス地区(都心5区)」で平均1.49%。前月比-0.04ptと若干下落しました。2月は大型成約の動きはありませんでしたが、解約の影響も小さかったことが要因と考えられます。空室率は、2019年8月(空室率1.71%)以降7か月連続で低下しています。

区別では千代田区1.29%(前年同月比-0.43pt)、中央区1.15%(同-1.25pt)、港区1.74%(同-0.01pt)、新宿区1.61%(同±0pt)、渋谷区1.87%(同-0.79pt)。このように、東京ビジネス地区では千代田区・中央区・新宿区・港区は2%未満が平準化しています。渋谷区では2%を若干上回る月があるものの、コロナウィルス問題の勃発以前は全体的には好調に推移しました。

坪賃料(2月)は、「東京ビジネス地区(都心5区)」で全体平均22,548円。新築平均30,339円、既築は22,331円。平均賃料は前月比+100円(+0.45%)で、前年同月比+1,447円(+6.86%)。前月比上昇は2014年1月以降74か月連続です。区別では千代田区24,580円(前年同月比+4.99%)、中央区20,244円(同+4.65%)、港区22,891円(同+7.49%)、新宿区19,890円(同+7.88%)、渋谷区25,358円(同+10.78%)。渋谷区はこの1年で坪当たり2,400円超上がっており、空室率が他の区よりもやや高い点を見ると、割高感を持たれている可能性はあります。

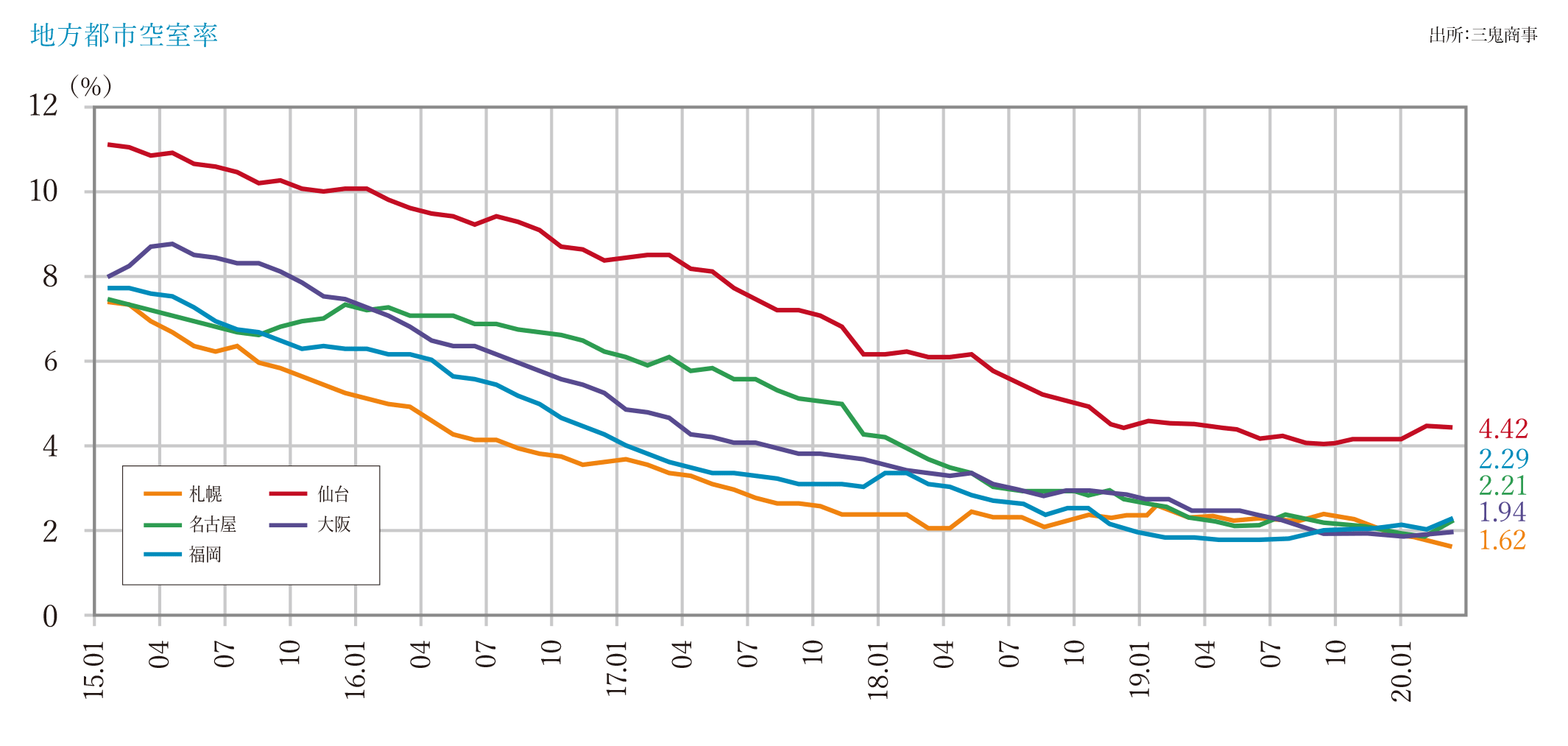

全国の主要都市の2月の状況、空室率/平均坪賃料 は、「札幌」で1.62%(前年同月比-1.09pt)/9,280円(同+5.32%)、「仙台」で4.42%(同+0.1pt)/9,287円(同+1.87%)、「名古屋」で2.21%(同+0.31pt)/11,756円(同+5.0%)、「大阪」で1.94%(同-0.77pt)/11,907円(同+3.93%)、「福岡」で2.29%(同+0.42pt)/10,737円(同+6.63%)。すべての主要都市で平均坪賃料は上昇しており、過去1年間の推移でもほぼ右肩上がりでした。

最後に、“空室のあるビル比率”を見ると、「東京ビジネス地区」全体で15.09%(前年同月比-1.09pt)、千代田区16.88%(同-1.33pt)、中央区10.28%(同-5.59pt)、港区15.63%(同-1.86pt)、新宿区16.92%(同-0.93pt)、渋谷区18.18%(同-10.31pt)。地方では、「札幌」34.78%(同-1.02pt)、「仙台」60.74%(同-2.87pt)、「名古屋」40.34%(同-1.86pt)、「大阪」41.33%(同-6.71pt)、「福岡」36.50%(同-0.76pt)で推移しています。このように、すべての都市で“空室のあるビル比率”が下落していることからも、都市によって空室率が異なるものの、コロナウィルス問題以前はオフィス需要は全体的に概ね好調な状況でした。

現在、コロナウイルスおよび東京オリンピック延期により、世界・日本経済で先行き不透明な状況が続くと考えられます。ただ、現時点ではオフィスの市況にどのような影響を与えるかはまだ経過中であり、今後の動向は常に注視しておくべきでしょう。

ホテル

甚大な懸念材料の重圧下より局面打開の模索へ。

供給過多状況が招来した頭打ち感

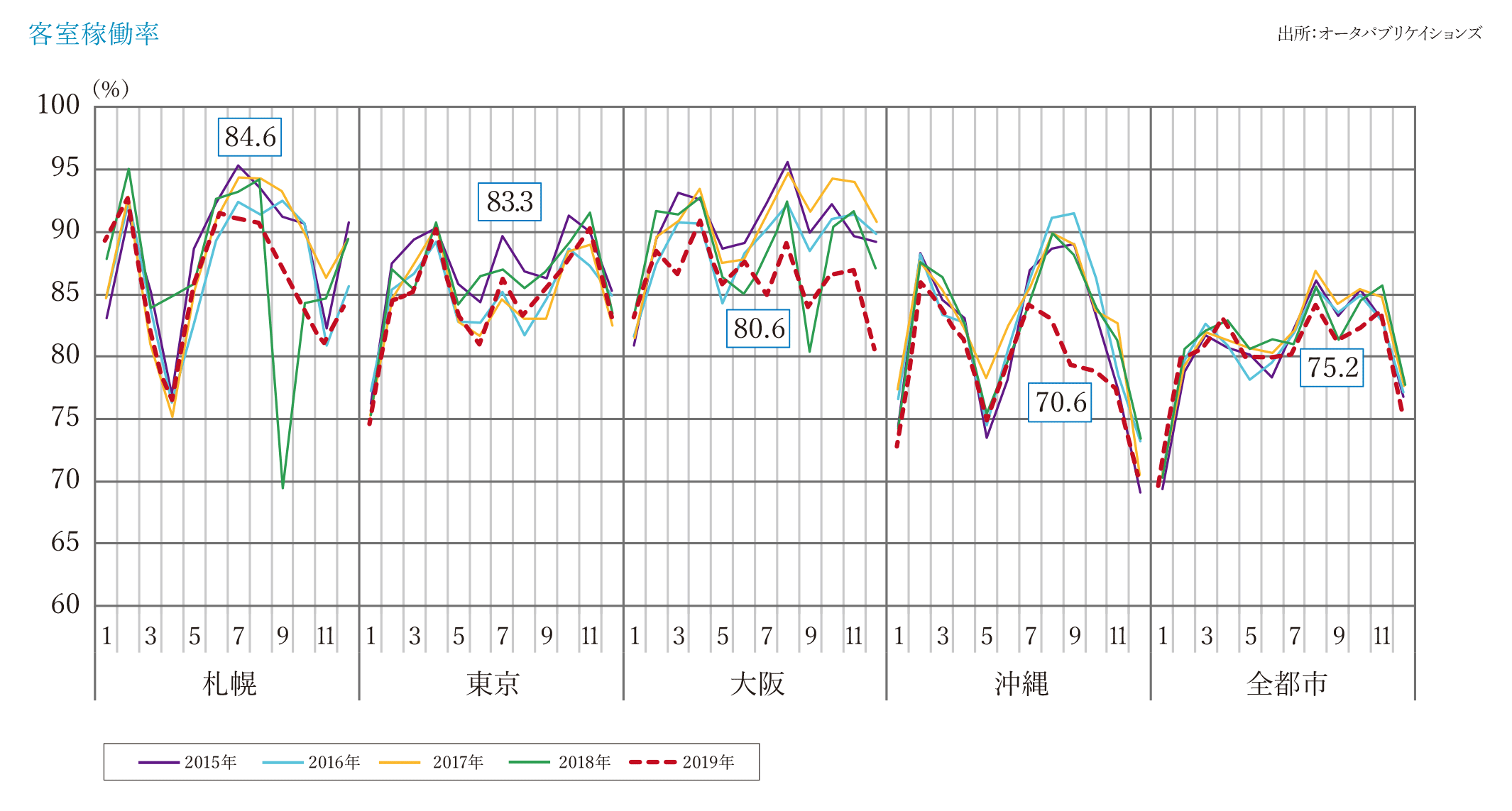

オータパブリケイションズによれば、2019年12月の客室稼働率は全都市平均で75.2%(前年同月比-2.6pt)。札幌、大阪、沖縄で3か月以上連続で前年数値を下回り、供給過多状態による少なからぬ影響が窺えます。

観光庁統計では、2019年の年間客室稼働率は全体で62.1%(前年同月比+0.9pt)、施設別ではリゾートホテル(58.6%)、旅館(39.5%)の稼働率が平成22年の調査対象拡充以降の最高値となりました。特にリゾートホテルは大阪、千葉で85%以上の数値に達しています。

また、2019年の延べ宿泊者数は全国で約5億4,324万人泊(前年比+1.0%)。都道府県別の延べ宿泊者数上位5位(1位:東京、2位:大阪、3位:北海道、4位:沖縄、5位:静岡)は前年と変わらず、また、この5都道府県の延べ宿泊数はそれぞれ前年比プラスになっています。外国人延べ宿泊者数は約1億143万人泊(前年比+7.6%)で、シェアは18.7%、調査以来最高値となりました。また、3大都市圏における外国人延べ宿泊者数は、6,223万人泊(前年比+11.5%)と2年続けて10%以上の伸びになりました。

日本政府観光局の発表では、2019年の訪日外客数は前年比2.2%増の約3,188万人と過去最高になりました。国別の内訳をみると、韓国からが約558万人と最多を占めますが、前年比では-195万人(-25.9%)と大きく減少したものの、中国から+121.4万人(+14.5%)、タイから+18.7万人(+16.5%)、ベトナムから+10.7万人(+27.3%)とアジア圏を中心とした国々で数値が伸びており、結果的に前年比増となっております。この傾向は、2020年も継続する見通しだっただけに、コロナウイルス問題の早期収束の可否が大きく今後を左右すると言わざるを得ない状況です。

商業施設

気候要因と消費増税が2019年前半の売上の好調を抑制。

キーテナントの不調が示唆する売上構成の変遷

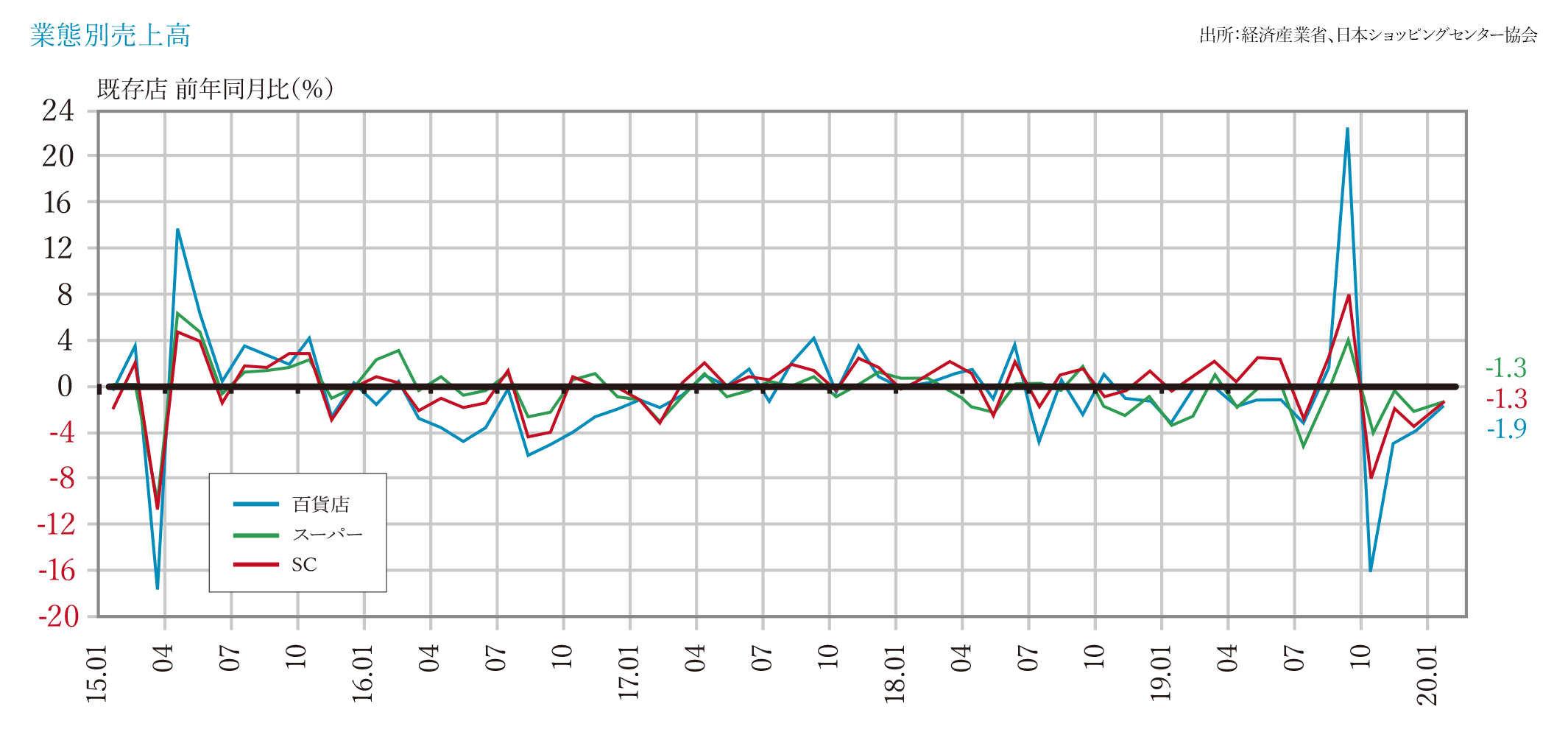

日本ショッピングセンター協会によれば、既存SC売上高(480SC)は、2019年10月度4,886億円(前年同月比-8.3%)、11月度5,619億円(同-1.6%)、12月度6,735億円(同-3.6%)、2020年1月度5,773億円(同-1.3%)。2019年の通年売上高は62,041億円(前年比+0.4%)と辛うじて前年を上回りました。

10月の消費税増税、台風の影響、暖冬による冬物衣料の不振と、気候要因も加わっての後半の売上失速が、2019年前半の好況を下方に引っ張り、最終的には、前年比+0.4%の数値に留まりました。特に10月の落ち込みが大きく、第3四半期としては前年比-4.3%の数値になっています。

構成別では、テナントは衣料品全般が秋冬物を中心に不振だったものの、飲食やサービス関連業種が好調で結果前年比+0.8%でしたが、キーテナントは多くの施設で苦戦し、前年比-1.5%となりました。地域別では、北海道、東北、関東、北陸、近畿、九州・沖縄が前年を上回り、中部、中国、四国が前年を下回っています。

また、全SCベースの年間売上高は、推計で32兆583億円(速報値)で、前年比+1.1%となっています。

新規開業については、2019年1月~12月の実績が46件となり、12月の開業は、東急プラザ渋谷(東京都渋谷区/東急不動産他、店舗面積8,283㎡)など4施設でした。2020年3月は野村不動産が新たに手掛ける地域密着型商業施設「SOCOLA若葉台」(東京都稲城市、店舗面積約7,200㎡)が開業し、2020年1月~3月では4施設となっています。

物流施設

首都圏、近畿圏とも旺盛な需要下で低下を続ける空室率。

新規供給も活発な需要が消化し、賃料は上昇を継続

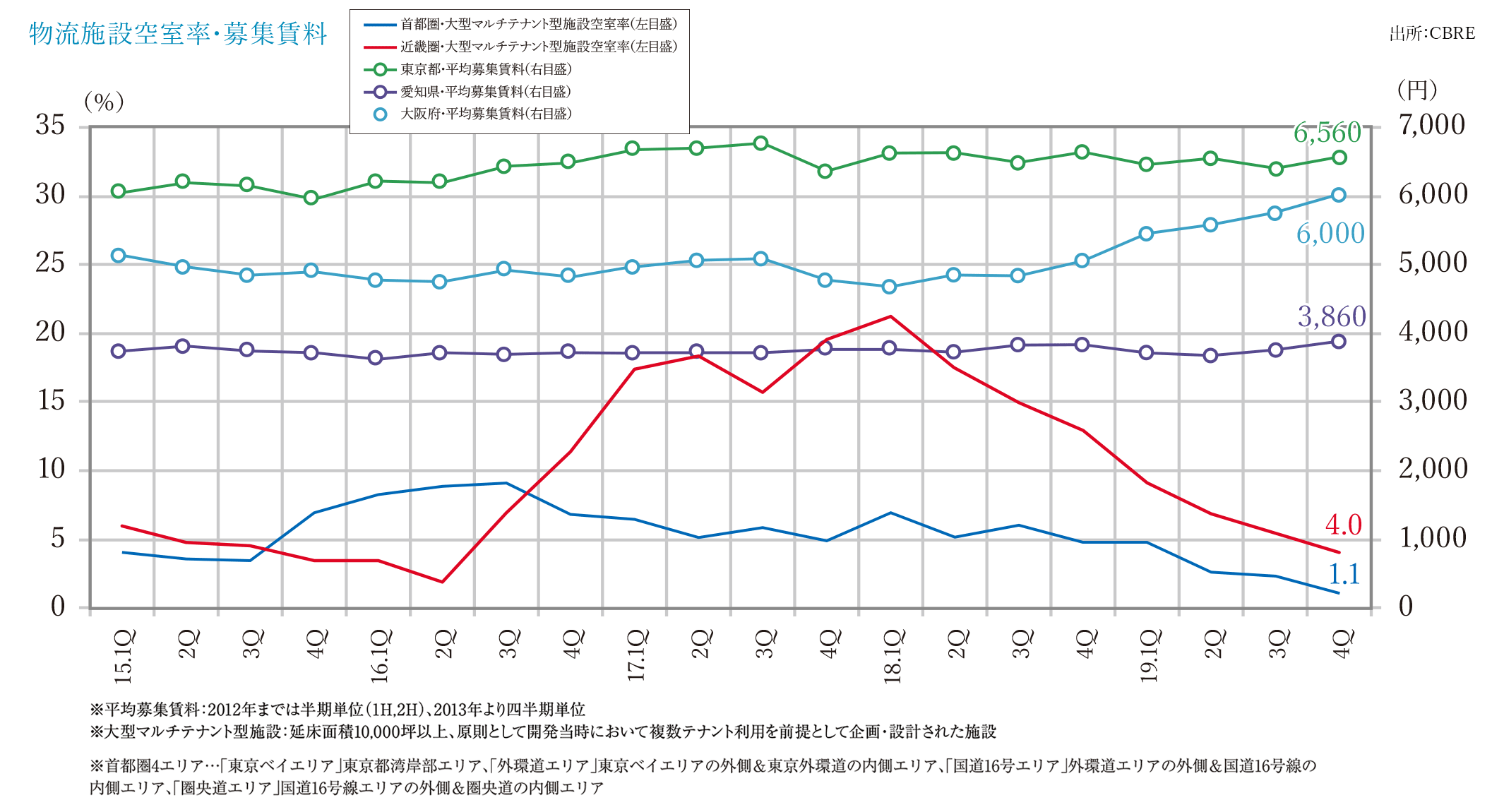

2019年第3Qの首都圏大型マルチテナント型物流施設(LMT)の空室率は、2004年第1Qの調査開始以来の最低値、2.4%となりました。新規供給206,000坪、新規需要11,000坪は四半期ベースの最高値で、記録ずくめと言い得る状況が継続しています。

2019年第3Qの新規供給9物件のうち、4物件が満室稼働の竣工となりました。2019年第4Q竣工予定の7物件も8割近くの面積でテナントが内定しているとみられ、この低空室率は今後も継続すると予想されます。

首都圏平均での実質賃料は坪単価4,230円(前期比+0.7%)。エリア別では「東京ベイエリア」7,080円(同+0.9%)と、築年数を経た物件を含んでの需要の逼迫は続いています。「外環道エリア」は4,890円(同+0.6%)、新規供給要因で空室率は1.7%に上昇しています。「国道16号エリア」は4,160円(同+0.7%)、106,000坪の供給があり、空室率は3.8%とやや上昇、「圏央道エリア」は、81,000坪の新規需要を吸収するなど好調が目立ち空室率は2.5%に低下、実質賃料は3,360円(同+1.2%)となっています。

近畿圏LMTの2019年第3Q空室率は、第2Q 7.1%より1.5pt低下の5.6%、平均実質賃料は坪単価3,660円(前期比+1.1%)となりました。近畿圏全体として需給はかなり引き締まっており、湾岸部の既存物件で長期化していた空室が消化されるなど、空室率は今後も低下を継続し、2020年第2Qには4%台前半にまで到達することが予想されています。

住宅

売出価格は上昇するも、契約率の低迷が語る実需との乖離。

苦戦する新築分譲市場を横目に好況を維持する中古マンション市場

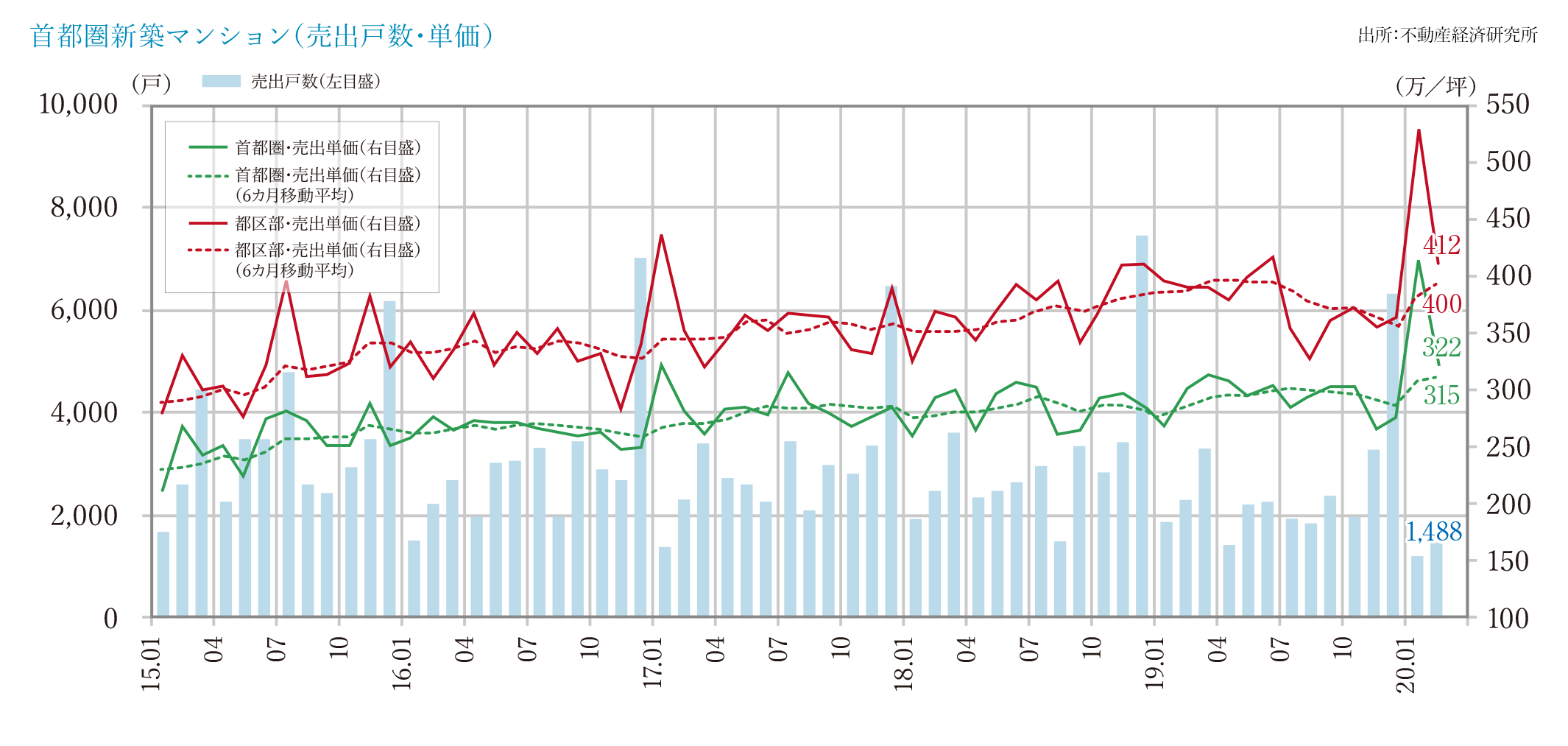

不動産経済研究所によれば、2019年の首都圏新築マンション供給戸数は31,238戸(前年比-15.9%)と3年ぶりの減少。2020年2月の供給戸数は1,488戸(前年同月比-35.7%)で、2019年9月以降6か月連続で減少し、地域別では、都区部652戸(前年同月比-28.5%)、都下233戸(同+49.4%)、神奈川県335戸(同-56.8%)、埼玉県174戸(同-56.1%)、千葉県94戸(同+28.8%)と、都区部・神奈川県・埼玉県が大きく減少。

2019年の初月契約率は62.6%(前年比+0.5pt)であり、2020年2月は59.3%(前年同月比-6.2pt)。2019年2月以降の1年間で70%を超えた月がわずか2か月しかないことからも、苦戦物件が多いことが分かります。

2020年2月の平均売り出し価格・㎡単価平均は全体で6,536万円(前年同月比+3.9%)・@97.4万円(同+6.9%)、地区別では都区部で8,085万円(同+2.6%)・@124.5万円(同+5.2%)、都下5,249万円(同-2.6%)・@77.5万円(同-0.8%)、神奈川県5,647万円(同+2.4%)・@84.1万円(同+8.2%)、埼玉県5,302万円(同+8.0%)・@75.6万円(同+8.5%)、千葉県4,435万円(同+5.9%)・@59.2万円(同+0.9%)と、全体数値では2020年に入り2か月連続で6,000万円(2019年平均5,980万円)を上回っています。

東日本不動産流通機構によれば、2019年の中古マンション成約件数は38,109件(前年比+2.4%)で過去最高を更新。成約物件の平均売り出し価格・㎡単価平均は、首都圏で3,442万円(同+3.3%)・53.45万円(同+3.6%)で、どちらも7年連続上昇しています。成約物件の平均築年数は21.64年(同+0.64年)となっています。

お問い合わせ

不動産に関するご相談は以下までお問い合わせください。

お電話でのお問い合わせ

受付時間:9:30~18:00(定休日/水曜・日曜)

担当部署:ソリューション事業本部

FAX:03-5510-4984

住所:東京都千代田区霞が関3-2-5 霞が関ビルディング